财务团队作为企业的核心力量,对于战略决策具有至关重要的作用,同时确保业务与组织目标同步。尽管他们率先面对数字化转型,但挑战依旧显著。财务团队需管理多项流程,如预算、会计、计费和开票,而这些流程往往依赖不同的工具,造成操作上的不便。信息碎片化、分散于各部门之间,形成了数据孤岛,使得财务团队在提供及时、准确的数据支持时面临困难。例如,在员工查询信贷资格等权益时,财务团队可能因信息不畅而无法迅速响应。此外,财务团队还需与人力资源等部门协作,收集必要信息以支持财务请求的审批,这一过程往往导致服务响应速度下降,影响用户体验。因此,财务团队需要寻求更有效的解决方案来应对这些挑战。

财务团队需要克服以下六个障碍,以确保无障碍的服务交付:

对财务事件的反应延迟

员工通过电话、电子邮件或上门服务等多种渠道记录财务事件,例如工资错误记入账户或报销失败等。然而,当财务团队依赖于Excel表单等原始工具来处理这些事件时,他们必须应对非结构化信息和数据不完整。这导致在员工面临重大财务事件,例如因信用卡失效而导致的付款失败时,财务团队可能无法及时有效地解决问题,从而引发服务中断。例如,如果企业信用卡在管理人员尝试续订软件服务时发生故障,这可能导致软件服务的终止,进而使业务团队的工作陷入停滞。

财务服务与业务需求脱钩

财务团队负责向组织内外的业务部门提供付款、发票、账目等相关服务,确保财务服务的顺利运行。然而,他们可能面临挑战,无法满足不同业务部门的具体要求。例如,当营销和创意团队收到来自全球各地供应商的发票时,财务团队需要处理使用不同货币的跨国发票。这种情况可能导致供应商服务的延误,进而妨碍营销和创意团队及时完成关键任务,如组织展会或网络研讨会。

计划外的财务变更导致业务停机

财务团队负责确保运营效率的财务基础设施和技术变更。理想情况下,他们应与IT团队协调,例如在平台迁移等变更过程中。但是,由于应用程序的无序扩张,财务团队在购买和使用SaaS财务应用程序时,并没有通知IT团队,这导致了影子IT的出现。这种变化不仅增加了安全和业务风险,而且当财务团队在没有系统规划、风险评估和跨部门协作的情况下对财务政策做出重大改变时,可能会对整个组织的财务服务标准产生影响。这种杂乱无章的变更方式可能带来深远的后果。

缺乏集中的采购和合同视图

业务团队根据其多样化的职能要求,提出采购请求并与供应商签订合同,以维持服务标准。然而,财务团队可能会发现,如果没有一个集中的视图来跟踪这些交易,就难以有效管理。此外,如果缺乏自动审批机制,财务团队在系统地处理采购和合同方面也会面临挑战。这种缺乏集中的采购和合同视图,使得财务团队难以对业务团队的交易进行全面的监控和管理。

缺乏财务自助服务

员工经常对公司提供的金融服务和福利有疑问。这些问题从简单的税务相关问题到复杂的金融指导方针和保险政策。即使财务团队定期进行培训,他们也可能无法避免要求提供常规财务信息的相关票据。因此,员工面临着信息危机,因为他们没有相关的知识储备或是对常见问题的有效解答。

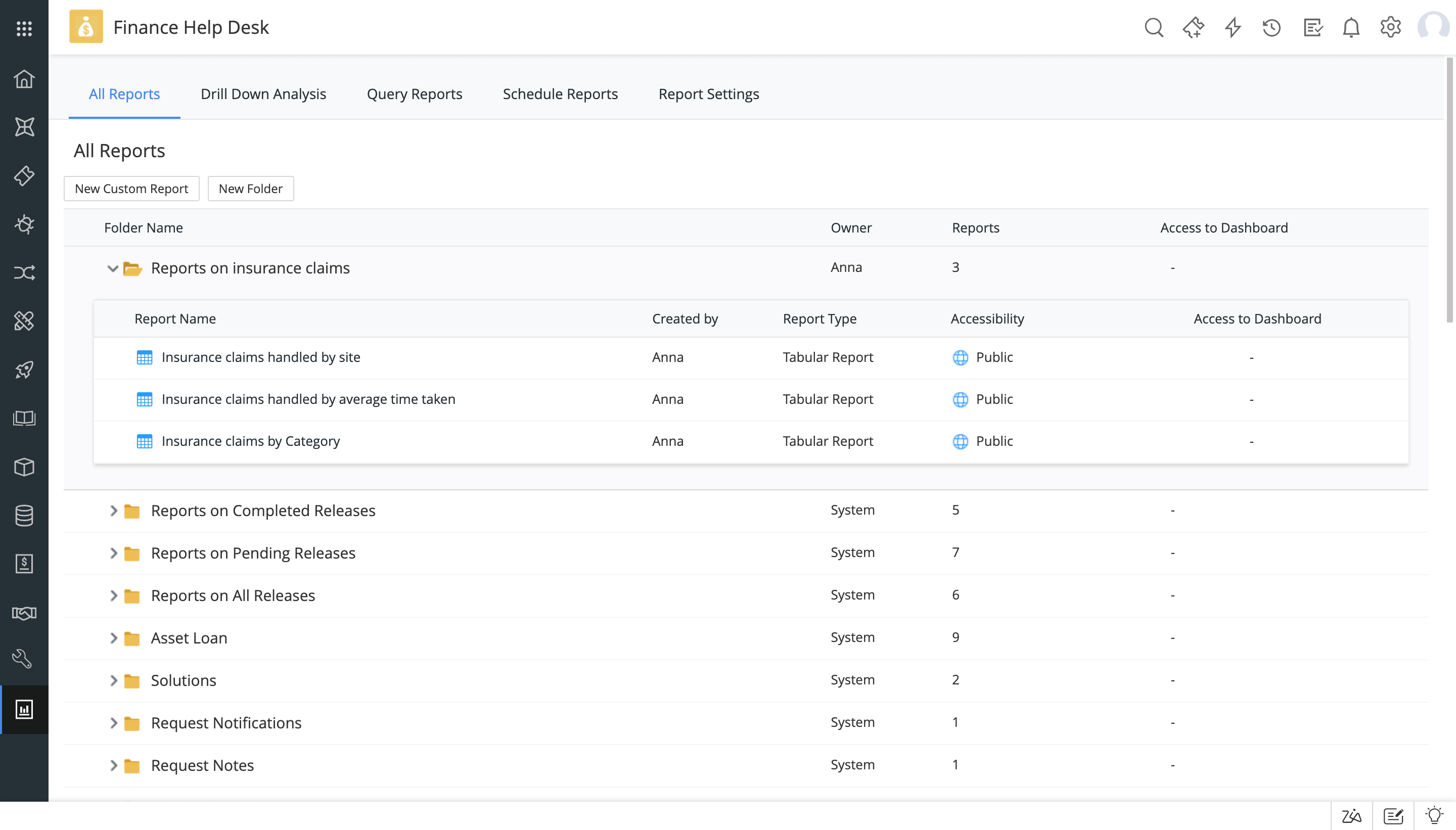

对财务团队标准认识模糊

随着组织规模的扩大,会有更多来自员工的财务要求。小型金融团队可能会努力使用提供浅显信息的老式工具。由于缺乏分析工具,他们可能无法跟踪金融事件的指标,如信用卡故障的数量、银行的工资故障和提交保险索赔的问题,进而采取必要的改进措施。

如何充分利用ServiceDesk Plus

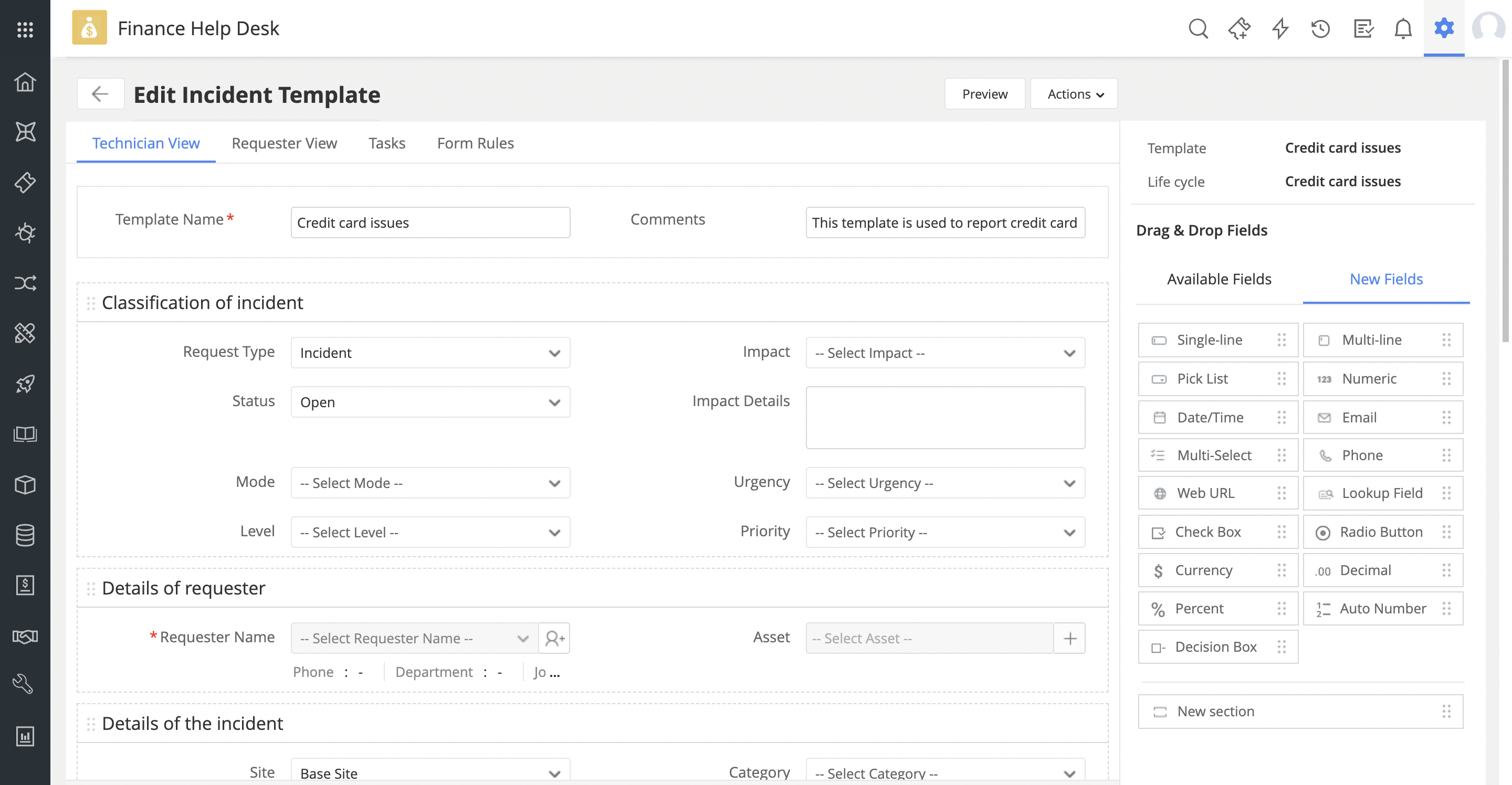

使用自定义模板和无代码自动化确保财务事件的及时解决

- 构建动态模板来采集财务事件,如信用卡问题和报销失败。

- 捕获相关细节,为财务事件设定优先级,并自动将其发送给财务专家。

- 规划基于条件的行动来指导您的财务票据的生命周期。

- 使用循环分配、负载平衡和Zia预测来确保财务代理的全天候可用性,以快速处理金融事件,如不正确的银行账户映射。

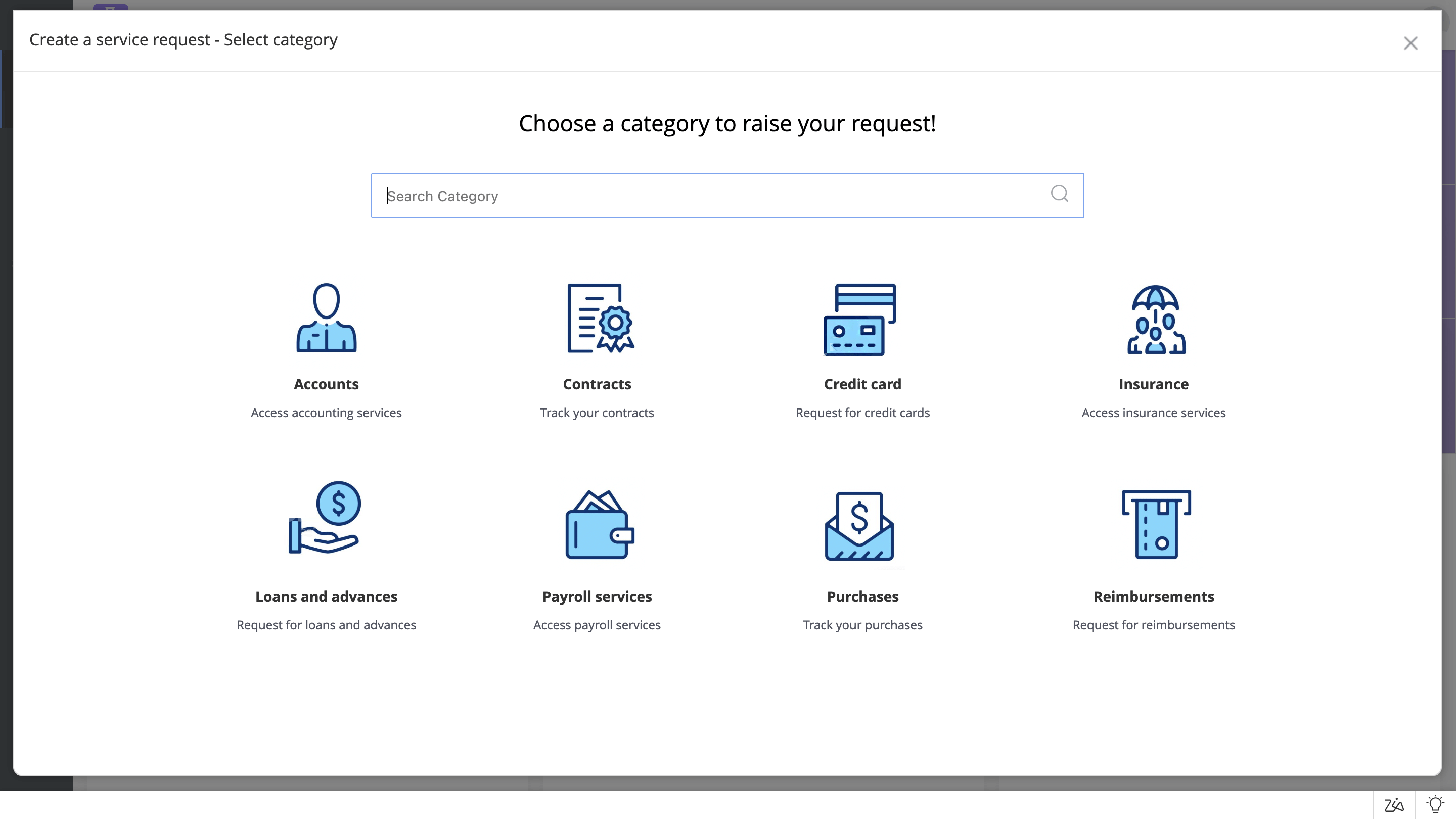

采用多样化的金融服务目录提供消费级的体验

- 展示财务服务,包括工资单、发票和帐户,为最终用户实现购物车式的体验。

- 遵守SLA,确保交付金融服务的最后期限。

- 为财务请求配置基于角色的访问权限,如差旅费用和发票的审批。

- 通过内置的五阶段审批机制简化金融服务审批流程。

- 通过分配财务任务和映射任务依赖关系来促进协作。

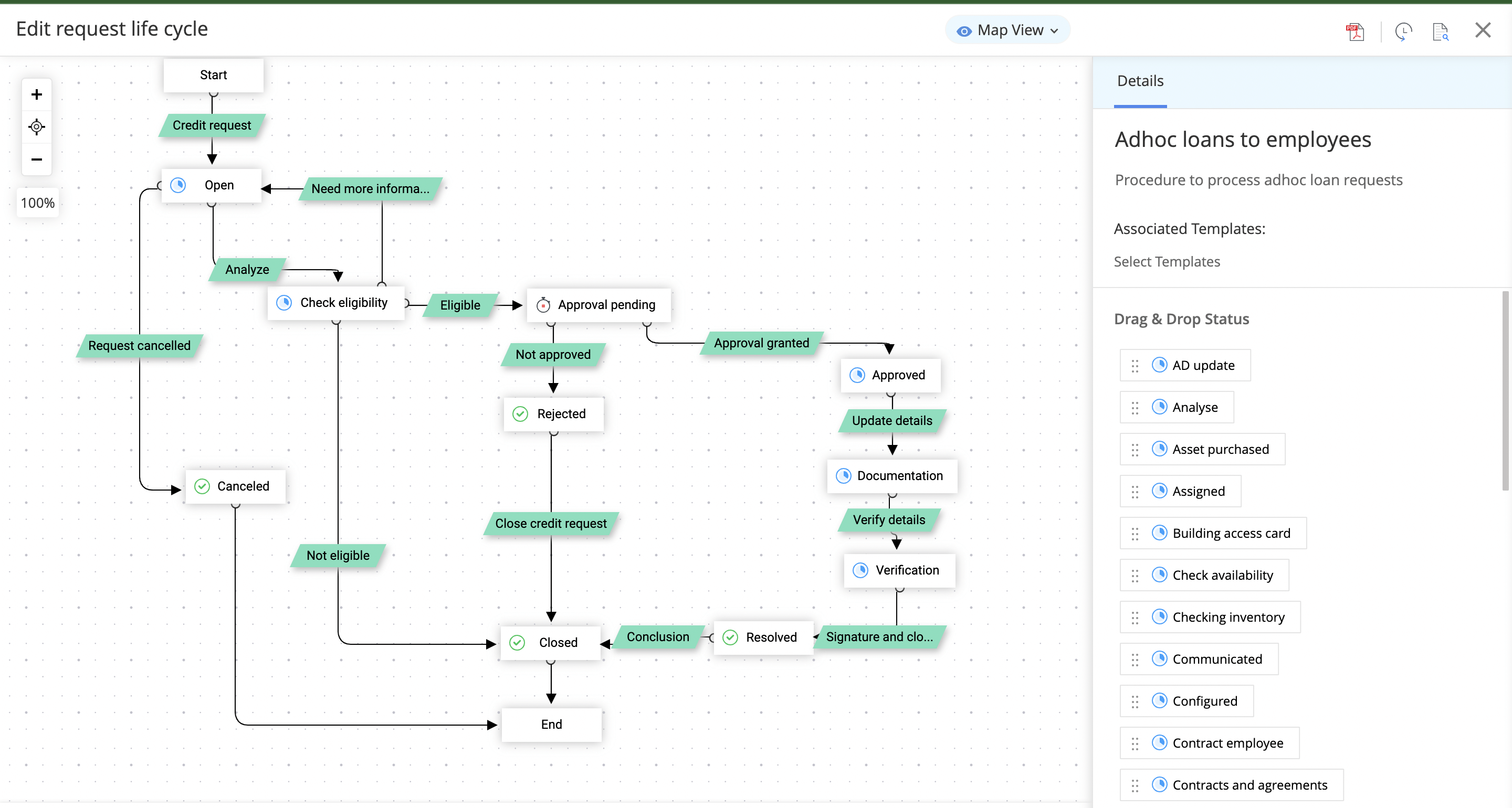

通过免代码工作流引导财务代理处理工单

- 规范财务工单从启动到关闭的生命周期。

- 将工单安排给财务专家,并通过配置财务任务简化工作。

- 自动配置审批以及时执行财务政策和技术变更。定期发送通知,让涉众了解其财务请求的状态、财务政策的更改、保险费的修订等。

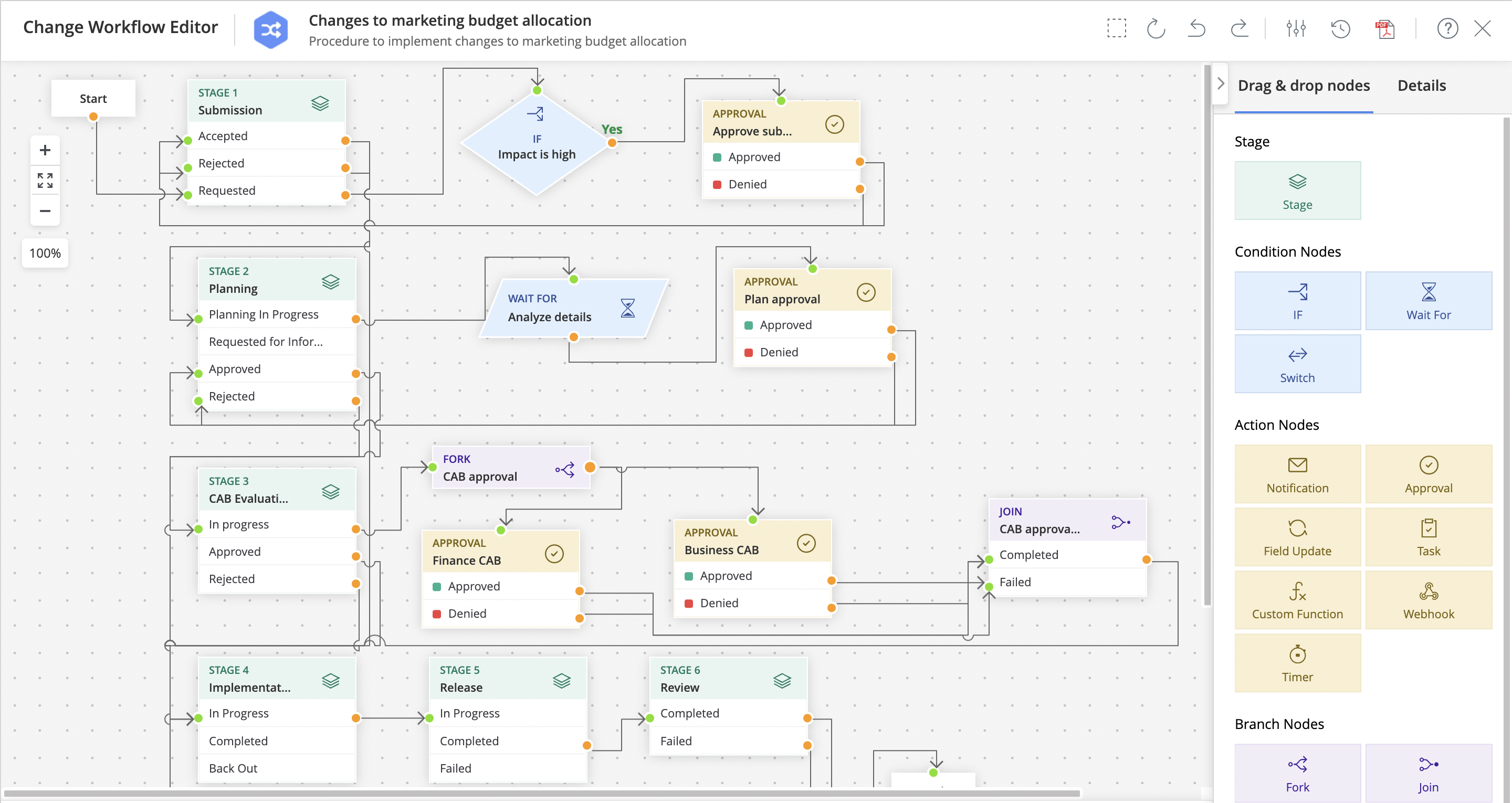

将金融基础设施、技术和政策的升级与变更、发布和项目紧密结合

- 利用可视化工作流规划金融基础设施、技术和政策的长期升级,以指导变更。

- 将财务团队作为跨部门变更咨询委员会的一部分,以便他们能够监督战略性财务政策的变化。

- 可视化和管理资源,使用里程碑和甘特图监督按时完成财务项目。

- 通过估算项目的持续时间和成本来防止时间和成本超支。

- 在部署财务应用程序的增强功能时,跨功能的发布时引入利益相关者,以最大限度地减少业务停机时间。

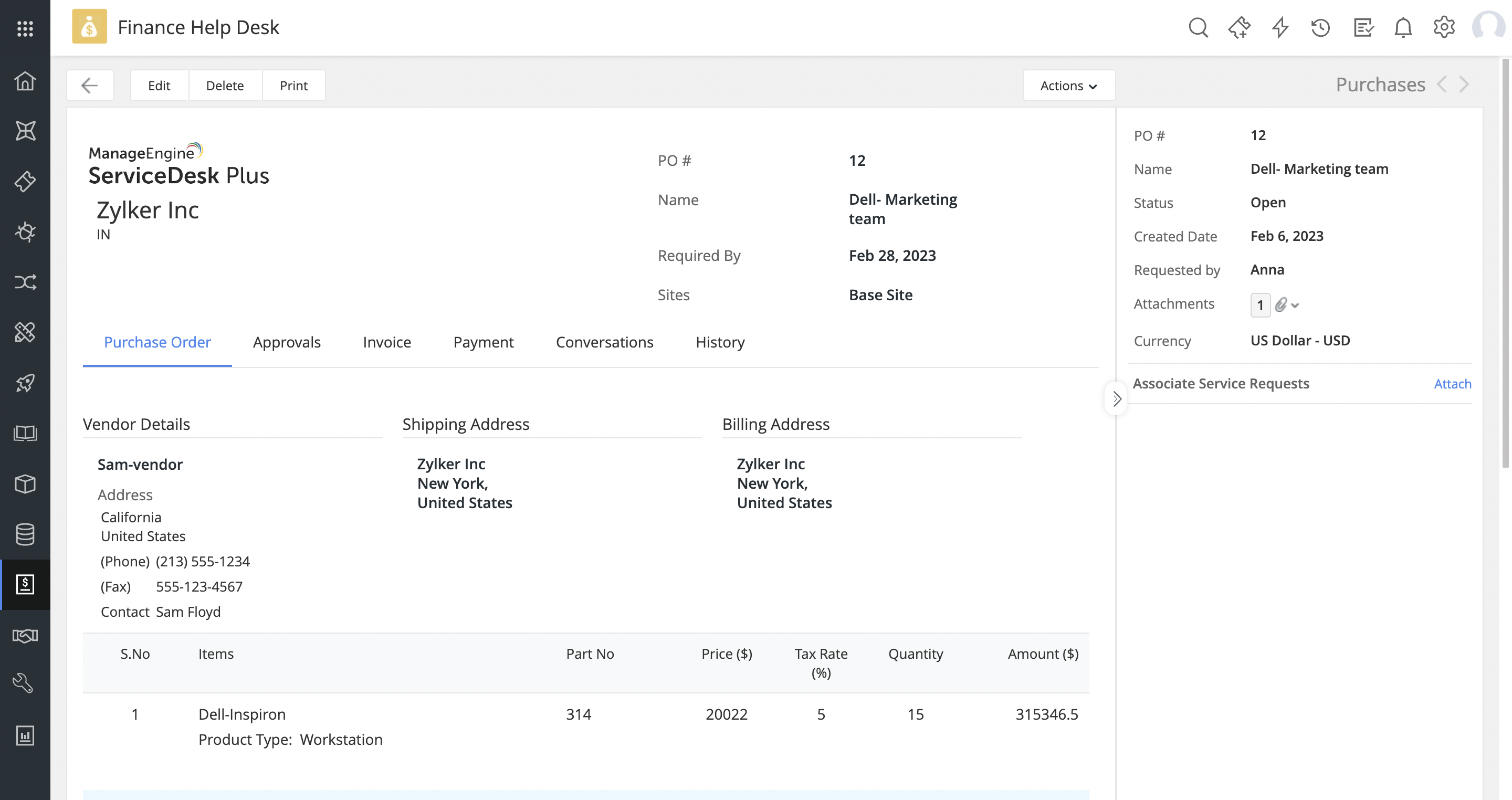

监督采购和合同,迅速批准,以确保服务的连续性

- 将采购订单与服务联系起来,跟踪总账代码,分析业务团队的交易。

- 将发票与采购联系起来,确保及时的审批和付款。

- 比较供应商的详细信息以优化产品和服务的采购成本。

- 用发票中指定的货币处理供应商付款。

- 通过定期签订和续签合同,提供优质的服务和产品。

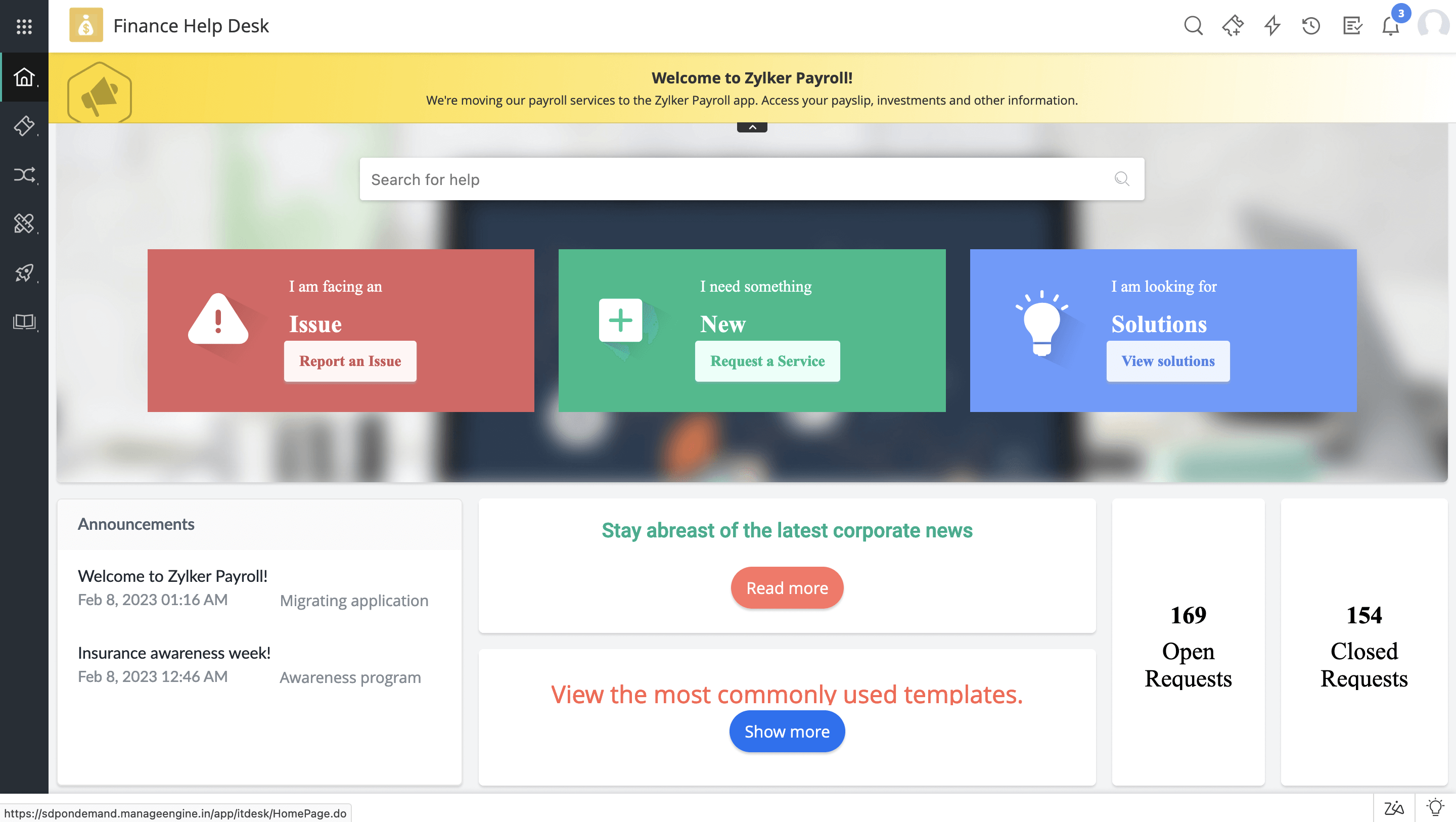

支持用户采用自助服务与知识库自助解决财务工单

- 创建有关金融的知识文章,回答与税收、公积金、工资服务、银行账户、发票、报销等相关的常见问题。

- 利用人工智能功能,根据用户需求自动提供解决方案。

- 设计快速操作的小部件和发布公告,以帮助用户了解金融政策。

通过高级分析实时采集对财务服务指标的洞察数据

- 生成固定和自定义报告,以探索财务痛点,并启动纠正措施,使运营成本合理化。

- 定期安排财务报告,分析财务团队的表现,并将报告发送给主要利益相关者。

- 跟踪财务指标,如及时开设银行账户,以衡量财务团队的绩效。